- Anasayfa

- Hakkımızda

- Ürünlerimiz

- Özkaynak Kefaletlerimiz

- Hazine Destekli Kefaletler

- Aktif Destek Paketleri >

- Geçmiş Programlar >

- Yeşil Dönüşüm Ve Enerji Verimliliği Destek Paketi

- 6 Şubat Depremleri Yatırım Destek Paketi

- 6 Şubat Depremleri İşletme Destek Paketi

- Tarımsal Üretime Enerji Finansman Destek Paketi

- İmalata Dayalı İthal İkamesi̇ Destek Paketi̇

- İlave İsti̇hdam Destek Paketi̇

- İnşaat Hizmetleri Finansman Destek Paketi

- Çay Alımı Destek Paketi

- İhracat Destek Paketi

- Soğuk Hava Üni̇tesi̇ Ve Fri̇gori̇fi̇k Araçlar Destek Paketi̇

- Opex Kredi Destek Paketi

- Çek Ödeme Destek Paketi

- Tobb Nefes Kredisi 2020 Destek Paketi

- Ekonomi Değer Kredisi

- İş’e Devam Destek Paketi

- Temel İhtiyaç Destek Kredisi Paketi

- Türkiye Kalkınma Ve Yatırım Bankası Kredi Destek Paketi

- Eximbank Kredi Destek Paketi

- Eximbank Stok Finansman Kredi Destek Paketi

- Küçük İşletme Can Suyu Kredisi

- KOBİ Değer Kredisi II

- KOBİ Değer Kredisi I

- Hazine Fonu (200 MİLYAR TL)

- Hazine Fonu (52,5 MİLYAR TL)

- Hazine Fonu (32,5 MİLYAR TL)

- Finansman Desteği Programı

- 2021 Nefes Kredisi

- Turizm Destek Paketi

- Mikro İşletmeler Destek Paketi

- İşletme Giderleri Destek Paketi

- Yatırım-Proje Finansmanı Destek Paketi

- İmalat Sanayii Destek Paketi

- Bölgesel Odaklı Kobi Destek Paketi

- Döviz Kazandırıcı Faaliyetleri Destek Paketi

- Girişimci Destek Paketi

- Kadın Girişimci Destek Paketi

- Teknoloji Destek Paketi

- Dijital Dönüşüm Destek Paketi

- Eğitim Destek Paketi

- EYT Destek Paketi

- İşletme Harcamaları Destek Paketi

- Yatırım Destek Paketi

- KOSGEB Destekli Kefaletler

- KEFALET İŞLEYİŞİ

- Bilgi Merkezi

- Sıkça Sorulan Sorular

- Rakamlarla KGF

- Faaliyet Raporları

- Kaynaklarımız

- Kişisel Verilerin Korunması

- Aydınlatma Metinleri >

- Kişisel Verilerin İşlenmesine Dair Genel Aydınlatma Metni

- Anket Katılımcıları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Çalışan Adayları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Çalışanlar İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Gayrimenkul/Menkul Alıcıları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Kredi Veren Çalışanları Ve Yetkilileri İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Potansiyel Yararlanıcılar İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Risk Grubu İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Stajyer Adayları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Stajyerler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Tedarikçiler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Telefon Görüşmeleri Kaydı İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yararlanıcılar İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yararlanıcılara Teminat Verenler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yararlanıcılara Teminat Verenlerin Eşleri İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yedieminler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Ziyaretçiler Ve Kapalı Devre Kamera Sistemi (Cctv) Kullanımı İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Kişisel Verileri Saklama ve İmha Politikası

- Aydınlatma Metinleri >

- Yasal Düzenlemeler

- Bilgi Toplumu Hizmetleri

- KGF Bilgi Güvenliği Politikası

- Duyuru & Haber

- Bize Ulaşın

KGF Nedir?

KGF, teminat yetersizliği nedeniyle kredi alamayan KOBİ’lere ve KOBİ dışı işletmelere kefil olur. KGF, KOBİ’lerin ve KOBİ dışı işletmelerin finansmana erişimine destek olur.

İLAVE İSTİHDAM DESTEK PAKETİ

İLAVE İSTİHDAM DESTEK PAKETİ

Ürün Açıklaması

5510 sayılı Kanun kapsamında tescil edilen ve Sosyal Güvenlik Kurumuna 2021 yılı Mart ayına/dönemine ilişkin bildirilen muhtasar ve prim hizmet beyannamelerindeki sigortalı sayısı 50’nin altında olan özel sektör işyerlerine, işletmelerinin sözleşme veya faturaya bağlı işletme giderlerinde kullandırılmak üzere finansman sağlanması hedeflenmektedir.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

Ziraat Bankası, Vakıfbank, Halk Bankası, Ziraat Katılım Bankası, Vakıf Katılım Bankası

Ürün Vadesi

Azami ilk 8 ay anapara ve azami ilk 14 ay faiz ödemesiz dönem olmak üzere toplam 26 ay vade (ödemesiz dönem dahil )

Kefalet Limiti ve Kefalet Oranları

|

Yararlanıcı |

Kefalet üst limiti (TL) |

Kefalet oranı (%) |

|

|

KOBİ/KOBİ Dışı |

Çalışan Sayısı 50’nin Altında |

400.000 |

% 80 |

Kullanılabilecek Kredi Ürünleri

Taksitli Nakit Kredi / Murabaha Ürünleri

Ücret ve Komisyon Oranları

- KGF, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve peşin olarak kefalet tutarının %0,5’i oranında kredi verenler aracılığıyla komisyon tahsil eder. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %0,5 oranında kredi verenler aracılığıyla peşin olarak komisyon tahsil edilir

- Kredi veren verdiği kredi karşılığında yararlanıcılardan her bir kredi kullandırımı için yalnızca kredi tutarının azami %0,75’i oranında komisyon tahsil edebilir

Özel Şartlar

-

Azami 26 ay vade (ödemesiz dönem dahil)

-

Azami ilk 8 ay anapara ve azami ilk 14 ay faiz ödemesiz dönem

-

İşbu kefalet, 5510 sayılı Kanun kapsamında tescil edilen ve Sosyal Güvenlik Kurumuna 2021 yılı Mart ayına/dönemine ilişkin bildirilen muhtasar ve prim hizmet beyannamelerindeki sigortalı sayısı 50’nin altında olan özel sektör işyerlerinin sözleşme veya faturaya bağlı işletme giderlerinde kullandırılabilir.

-

Yararlanıcının, 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında 1/7/2021 ila 30/6/2022 tarihleri arasında işe alındıkları yıldan bir önceki takvim yılında işe alındıkları işyerinden bildirilen aylık prim ve hizmet belgelerindeki veya muhtasar ve prim hizmet beyannamelerindeki sigortalı sayısının ortalamasına ilave olmaları ve 12 ay süreyle bu sigortalılar için primlerini yasal süresi içerisinde ödemelerine ilişkin şartları yerine getirecek şekilde ilave istihdam sağlayacağına veya 2021 yılı Mart ayında en az 20 gün nakdi ücret desteğinden faydalanan çalışanını tekrar normal çalışmaya döndüreceğine ve 12 ay süreyle bu çalışanının primlerini yasal süresi içerisinde ödeyeceğine dair taahhüt vermesi gerekmektedir. 1/7/2021 tarihinden önce haftalık normal çalışma süresine dönmesi durumunda, bu sigortalılar için 12 aylık sürenin başlangıcı 2021/Temmuz ayı/döneminden itibaren olacaktır.

-

Her bir yararlanıcı azami 5 ilave istihdam için kefalet imkanından faydalanabilir.

-

Her bir yararlanıcı ilave her bir istihdam için azami 80 bin TL olmak üzere maksimum 400.000 TL kefalet imkanından faydalanabilecektir.

-

Giderlerin tamamı, sözleşme veya fatura ile belgelendirilecektir.

YATIRIM DESTEK PAKETİ

Ürün Açıklaması

Öncelikli olarak imalat sanayiinde faaliyette bulunan işletmeler ile ihracatçı işletmeler başta olmak üzere yatırım yapmayı planlayan KOBİ ve KOBİ Dışı işletmelerin yatırım ve yatırıma bağlı işletme harcamalarında kullandırılmak üzere finansman sağlanması hedeflenmektedir.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

Akbank, Albaraka Türk Katılım Bankası, Denizbank, Garanti BBVA, Halk Bankası, ING Bank, İş Bankası, Kuveyt Türk Katılım Bankası, QNB Finansbank, Şekerbank, Türk Ekonomi Bankası, Emlak Katılım Bankası, Türkiye Finans Katılım Bankası, Türkiye İhracat Kredi Bankası, Vakıfbank, Vakıf Katılım Bankası, Yapı ve Kredi Bankası, Ziraat Bankası, Ziraat Katılım Bankası, Türkiye Kalkınma ve Yatırım Bankası

Ürün Vadesi

Yatırım Kredisi -Azami 120 ay vade (ödemesiz dönem dahil)-Azami 24 ay ödemesiz dönem

İşletme Kredisi - -Azami 36 ay vade (ödemesiz dönem dahil)-Azami 6 ay ödemesiz dönem

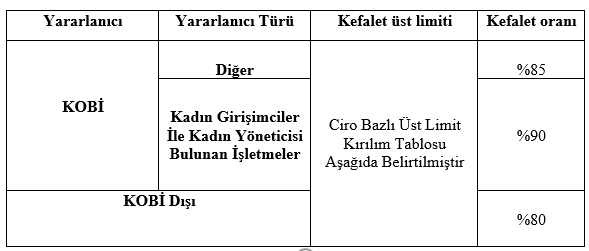

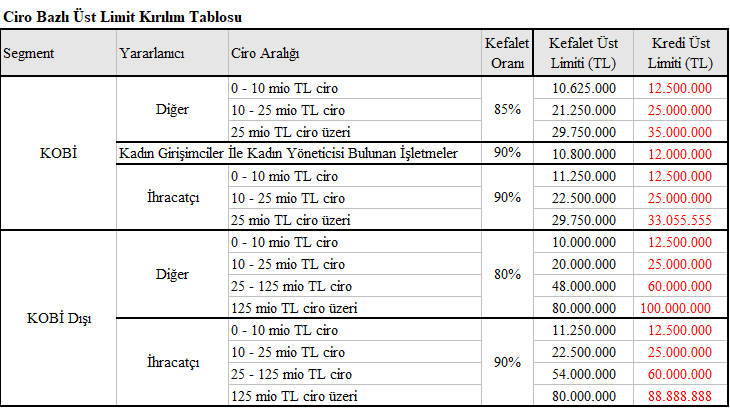

Kefalet Limiti ve Kefalet Oranları

Kullanılabilecek Kredi Ürünleri

- Yatırım Kredisi: İşletmelerin sözleşme veya faturaya bağlı yatırım harcamalarının karşılanması

- İşletme Kredisi: Yatırım kredisi kullanan firmaların yatırıma bağlı işletme sermayesi ihtiyaçlarının karşılanması

Ücret ve Komisyon Oranları

- KGF, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve peşin olarak kefalet tutarının %0,35 oranında kredi verenler aracılığıyla komisyon tahsil eder. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %0,35 oranında kredi verenler aracılığıyla peşin olarak komisyon tahsil edilir.

- Kredi veren verdiği kredi karşılığında yararlanıcılardan her bir kredi kullandırımı için yalnızca kredi tutarının azami %1’i oranında komisyon tahsil edebilir

Özel Şartlar

Yatırım Kredisi:

- Tek seferde yapılacak 50.000 TL üzeri yatırıma ilişkin harcamalar sözleşme veya fatura ile belgelendirilecektir.

- Turizm sektörü hariç olmak üzere, arsa ve bina yatırımları, ancak makine yatırımı ile birlikte yapılması halinde kefalet verilebilecektir.

İşletme Kredisi:

- Tek seferde yapılacak 20.000 TL üzeri giderler sözleşme veya fatura ile belgelendirilecektir.

- Yararlanıcıya tahsis edilen işletme kredisinin azami %10’u işletme harcamalarında kullanılmak üzere nakit olarak verilebilecektir.

- Kartlı ödeme sistemleri aracılığıyla kullandırılacak işletme kredileri için fatura ibrazı şartı aranmayacaktır.

- Başvuru Süresi: 31.12.2023'e kadar

İHRACAT DESTEK PAKETİ

Ürün Açıklaması

İhracatçı veya döviz kazandırıcı sektörlerde faaliyet gösteren KOBİ’ler ile mevcutta ihracatçı olmayan ancak ihracat potansiyeli taşıyan KOBİ’lere destek sağlanarak ihracat hacimlerinin artırılması ve ihracatçı firma sayısının artırılması amaçlanmaktadır.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

Akbank, Albaraka Türk Katılım Bankası, Denizbank, Garanti BBVA, Halk Bankası, ING Bank, İş Bankası, Kuveyt Türk Katılım Bankası, QNB Finansbank, Şekerbank, Türk Ekonomi Bankası, Emlak Katılım Bankası, Türkiye Finans Katılım Bankası, Türkiye İhracat Kredi Bankası, Vakıfbank, Vakıf Katılım Bankası, Yapı ve Kredi Bankası, Ziraat Bankası, Ziraat Katılım Bankası, Türkiye Kalkınma ve Yatırım Bankası

Ürün Vadesi

Azami 24 ay vade (ödemesiz dönem dahil)

Azami 6 ay ödemesiz dönem (Reeskont kredileri için 12 ay)

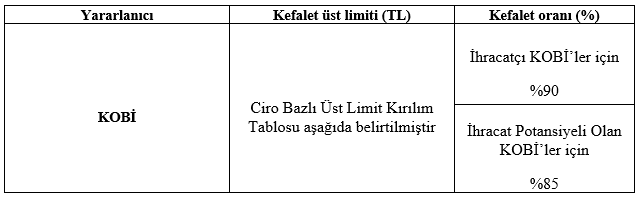

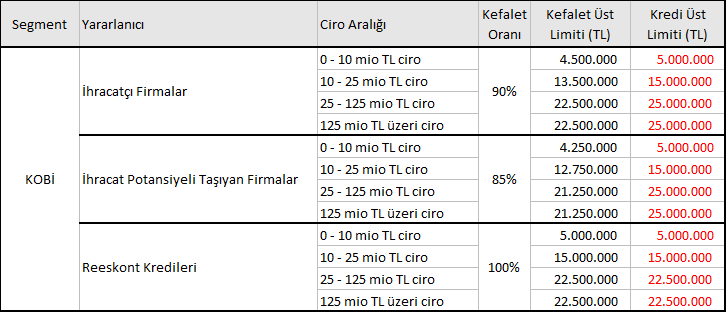

Kefalet Limiti ve Kefalet Oranları

Kullanılabilecek Kredi Ürünleri

- Nakdi Ticari Krediler

- Gayrinakdi Ticari Krediler* (Sadece Eximbank’a hitaben Reeskont kredileri için düzenlenecek teminat mektupları)

Ücret ve Komisyon Oranları

- KGF, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve peşin olarak kefalet tutarının %0,35 oranında kredi verenler aracılığıyla komisyon tahsil eder. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %0,35 oranında kredi verenler aracılığıyla peşin olarak komisyon tahsil edilir.

- Kredi veren verdiği kredi karşılığında yararlanıcılardan her bir kredi kullandırımı için bir defaya mahsus ve peşin olarak yalnızca kredi tutarının azami % 1’i oranında komisyon tahsil edebilir. Kredinin vadesinin 1 yıldan az olması halinde, azami oran üç aylık vadelere göre oranlanarak uygulanır.

Özel Şartlar

- Tek seferde yapılacak 20.000 TL üzeri giderler sözleşme veya fatura ile belgelendirilecektir.

- Yararlanıcıya tahsis edilen işletme kredisine ilişkin kefalet tutarının azami %10’u işletme harcamalarında kullanılmak üzere nakit olarak verilebilecektir.

- KOSGEB tarafından belirlenecek olan ihracat potansiyeli olan firmaların kefalet kullanabilmesi için “İhracat, Transit Ticaret, İhracat Sayılan Satış ve Teslimler ile Döviz Kazandırıcı Hizmet ve Faaliyetlerde Vergi, Resim ve Harç İstisnası Hakkında Tebliğ” kapsamında belirlenen süre içerisinde ihracat yapacağına dair taahhütte bulunması gerekmektedir.

- İhracat potansiyeli taşıyan KOBİ’ler, KOSGEB Başkanlığınca tespit edilecek ve bu firmaların belirlenmesinde yalnızca Başkanlıkça paylaşılacak veri esas alınacaktır.

- Başvuru Süresi: 31.12.2022'ye kadar