- Anasayfa

- Hakkımızda

- Ürünlerimiz

- Özkaynak Kefaletlerimiz

- Hazine Destekli Kefaletler

- Aktif Destek Paketleri >

- Geçmiş Programlar >

- Yeşil Dönüşüm Ve Enerji Verimliliği Destek Paketi

- 6 Şubat Depremleri Yatırım Destek Paketi

- 6 Şubat Depremleri İşletme Destek Paketi

- Tarımsal Üretime Enerji Finansman Destek Paketi

- İmalata Dayalı İthal İkamesi̇ Destek Paketi̇

- İlave İsti̇hdam Destek Paketi̇

- İnşaat Hizmetleri Finansman Destek Paketi

- Çay Alımı Destek Paketi

- İhracat Destek Paketi

- Soğuk Hava Üni̇tesi̇ Ve Fri̇gori̇fi̇k Araçlar Destek Paketi̇

- Opex Kredi Destek Paketi

- Çek Ödeme Destek Paketi

- Tobb Nefes Kredisi 2020 Destek Paketi

- Ekonomi Değer Kredisi

- İş’e Devam Destek Paketi

- Temel İhtiyaç Destek Kredisi Paketi

- Türkiye Kalkınma Ve Yatırım Bankası Kredi Destek Paketi

- Eximbank Kredi Destek Paketi

- Eximbank Stok Finansman Kredi Destek Paketi

- Küçük İşletme Can Suyu Kredisi

- KOBİ Değer Kredisi II

- KOBİ Değer Kredisi I

- Hazine Fonu (200 MİLYAR TL)

- Hazine Fonu (52,5 MİLYAR TL)

- Hazine Fonu (32,5 MİLYAR TL)

- Finansman Desteği Programı

- 2021 Nefes Kredisi

- Turizm Destek Paketi

- Mikro İşletmeler Destek Paketi

- İşletme Giderleri Destek Paketi

- Yatırım-Proje Finansmanı Destek Paketi

- İmalat Sanayii Destek Paketi

- Bölgesel Odaklı Kobi Destek Paketi

- Döviz Kazandırıcı Faaliyetleri Destek Paketi

- Girişimci Destek Paketi

- Kadın Girişimci Destek Paketi

- Teknoloji Destek Paketi

- Dijital Dönüşüm Destek Paketi

- Eğitim Destek Paketi

- EYT Destek Paketi

- İşletme Harcamaları Destek Paketi

- Yatırım Destek Paketi

- KOSGEB Destekli Kefaletler

- KEFALET İŞLEYİŞİ

- Bilgi Merkezi

- Sıkça Sorulan Sorular

- Rakamlarla KGF

- Faaliyet Raporları

- Kaynaklarımız

- Kişisel Verilerin Korunması

- Aydınlatma Metinleri >

- Kişisel Verilerin İşlenmesine Dair Genel Aydınlatma Metni

- Anket Katılımcıları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Çalışan Adayları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Çalışanlar İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Gayrimenkul/Menkul Alıcıları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Kredi Veren Çalışanları Ve Yetkilileri İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Potansiyel Yararlanıcılar İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Risk Grubu İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Stajyer Adayları İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Stajyerler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Tedarikçiler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Telefon Görüşmeleri Kaydı İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yararlanıcılar İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yararlanıcılara Teminat Verenler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yararlanıcılara Teminat Verenlerin Eşleri İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Yedieminler İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Ziyaretçiler Ve Kapalı Devre Kamera Sistemi (Cctv) Kullanımı İçin Kişisel Verilerin İşlenmesine İlişkin Aydınlatma Metni

- Kişisel Verileri Saklama ve İmha Politikası

- Aydınlatma Metinleri >

- Yasal Düzenlemeler

- Bilgi Toplumu Hizmetleri

- KGF Bilgi Güvenliği Politikası

- Duyuru & Haber

- Bize Ulaşın

KGF Nedir?

KGF, teminat yetersizliği nedeniyle kredi alamayan KOBİ’lere ve KOBİ dışı işletmelere kefil olur. KGF, KOBİ’lerin ve KOBİ dışı işletmelerin finansmana erişimine destek olur.

İMALATA DAYALI İTHAL İKAMESİ DESTEK PAKETİ

İMALATA DAYALI İTHAL İKAMESİ DESTEK PAKETİ

Ürün Açıklaması

Teknoloji Odaklı Sanayii Hamlesi Programı kapsamındaki işletmeler ile İstanbul ili hariç olmak üzere, imalat sanayi yatırımlarına yönelik (US-97 Kodu: 15-37) bölgesel, öncelikli, stratejik veya proje bazlı yatırım teşvik belgesini haiz işletmelerin yatırım harcamalarının finanse edilmesi amacıyla kullanılacak kredilerin teminatlandırılması hedeflenmektedir.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

Ziraat Bankası, Halk Bankası, Vakıfbank, Türkiye İş Bankası, Garanti Bankası, Yapı ve Kredi Bankası, Denizbank, Türk Ekonomi Bankası, Kuveyt Türk Katılım Bankası, Türkiye Finans Katılım Bankası, Ziraat Katılım Bankası, Vakıf Katılım Bankası, Türkiye Kalkınma ve Yatırım Bankası

Ürün Vadesi

Asgari 6 ay, Azami 24 ay ödemesiz dönem dahil, azami 120 ay

Kefalet Limiti ve Kefalet Oranları

|

Yararlanıcı |

Kefalet üst limiti (TL) |

Kefalet oranı (%) |

|

KOBİ |

35 Milyon TL |

% 90 |

|

KOBİ Dışı |

250 Milyon TL |

%85 |

Kullanılabilecek Kredi Ürünleri

Yatırım kredileri (Finansal Kiralama İşlemleri dahil)

Yararlanıcılara Kullandırılacak Kredilerin Faiz Oranı

İmalata Dayalı İthal İkamesi Destek Paketi kapsamında kullandırılacak kredilerde aşağıdaki faiz oranları aşmamak kaydıyla işlem yapılması beklenmektedir. (Yapılandırma işlemlerinde faiz oranları kendi koşullarında değerlendirilir.) Kredilerin sabit veya değişken faiz oranlı olarak kullandırılması her bir işlem bazında banka tercihine göre belirlenecektir.

- Sabit Faiz Oranı Uygulamasında Dikkat Edilmesi Gereken Hususlar

- 0-5 yıl vade aralığında kullandırılacak kredilerde (5 yıl dahil) : TLREF+1,50

- 5-10 yıl vade aralığında kullandırılacak kredilerde : TLREF+2,50

- Değişken Faiz Oranı TLREF Uygulamasında Dikkat Edilmesi Gereken Hususlar

Değişken Faiz Oranı: TLREF + 1,00

Ücret ve Komisyon Oranları

- KGF, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve peşin olarak kefalet tutarının %0,5’i oranında Kredi Verenler aracılığıyla komisyon tahsil eder. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %0,5 oranında Kredi Verenler aracılığıyla peşin olarak komisyon tahsil edilir.

- Kredi veren verdiği kredi karşılığında yararlanıcılardan her bir kredi kullandırımı için yalnızca kredi tutarının azami %0,5’i oranında komisyon tahsil edebilir.

Özel Şartlar

-

İşbu kefaletin kullanılabilmesi için işletmelerin Teknoloji Odaklı Sanayii Hamlesi Programı kapsamında olması veya İstanbul ili hariç olmak üzere, imalat sanayi yatırımlarına yönelik (US-97 Kodu: 15-37) bölgesel, öncelikli, stratejik veya proje bazlı yatırım teşvik belgesini haiz olması gerekmektedir.

-

Tek seferde yapılacak 100.000 TL üzeri yatırıma ilişkin harcamalar sözleşme veya fatura ile belgelendirilecektir.

SOĞUK HAVA ÜNİTESİ VE FRİGORİFİK ARAÇLAR DESTEK PAKETİ

SOĞUK HAVA ÜNİTESİ VE FRİGORİFİK ARAÇLAR DESTEK PAKETİ

Ürün Açıklaması

Sanayi ve Teknoloji Bakanlığı Yerli Malı Tebliğine istinaden Yerli Malı Belgesine sahip soğuk hava ünitesi ve frigorifik araç finansmanı özelinde KOBİ’lerin finansmana erişimine destek olunması hedeflenmektedir.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

Kuveyt Türk Katılım Bankası, Vakıf Katılım Bankası, Ziraat Katılım Bankası, Yapı Kredi Leasing, Halk Leasing, Vakıf Leasing, Türkiye Emlak Katılım Bankası, Deniz Finansal Kiralama

Ürün Vadesi

Azami 6 ay ödemesiz dönem dahil azami 36 ay

Kefalet Limiti ve Kefalet Oranları

|

Yararlanıcı |

Kefalet üst limiti (TL) |

Kefalet oranı (%) |

|

KOBİ |

6,75 Milyon TL |

% 90 |

Kullanılabilecek Kredi Ürünleri

Yatırım kredileri (Finansal Kiralama İşlemleri dahil)

Ücret ve Komisyon Oranları

KGF, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve peşin olarak kefalet tutarının %0,35’i oranında Kredi Verenler aracılığıyla komisyon tahsil eder. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %0,5 oranında Kredi Verenler aracılığıyla peşin olarak komisyon tahsil edilir.

Kredi veren verdiği kredi karşılığında yararlanıcılardan her bir kredi kullandırımı için bir defaya mahsus ve peşin olarak, kredi tutarının azami % 0,35’i oranında komisyon tahsil edebilir.

Özel Şartlar

- Yatırımlar sözleşme veya fatura ile belgelendirilecek, bu belgeler yalnızca soğuk hava ünitesi ve frigorifik araç alımına yönelik olacaktır.

- Yalnızca Sanayi ve Teknoloji Bakanlığı Yerli Malı Tebliğine istinaden Yerli Malı Belgesine sahip soğuk hava ünitesi ve frigorifik araç yatırımları kapsam dahilindedir.

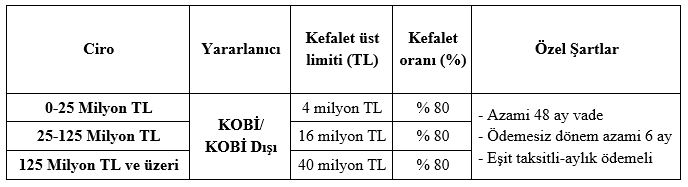

EKONOMİ DEĞER KREDİSİ

Ürün Açıklaması

KGF, Bankaların talep ettiği tür ve nitelikte teminatı olmadığı için finansmana erişemeyen KOBİ’lerin, 2018 yıl sonu cirolarına göre değişen üst limitlerle kullanacağı kredilere kefalet sağlayacaktır.

Kefalet İçin Kullanılan Kaynak

Hazine Fonu

İlgili Finans Kuruluşları / Kurum

13 Kredi Veren (Halkbank, Ziraat Bankası, Vakıfbank, Garanti BBVA, TEB, Akbank, QNB Finansbank, Denizbank, Şekerbank, Eximbank, Yapı ve Kredi Bankası, İş Bankası, Alternatif Bank)

Ürün Vadesi

Aylık eşit taksitli geri ödeme planına bağlı azami 4 yıl vadeli olup, anapara ödemesiz dönem en fazla 6 aydır.

Kefalet Limiti ve Kefalet Oranları

*Gayrinakdi krediler, her bir grup içinde yer alacaktır.

** Kefalet üst limiti tüm KOBİ’ler için 25 milyon TL (firma/grup limiti), KOBİ dışı için 200 milyon TL (firma/grup limiti) olarak uygulanacaktır.

Ücret ve Komisyon

KGF, verdiği kefaletler karşılığında yararlanıcılardan her bir kefalet kullandırımı için bir defaya mahsus ve varsa önceki dilimlerden doğan komisyon alacağının mahsup edilmesinden sonra peşin olarak kefalet tutarının %2’si oranında bankalar aracılığıyla komisyon tahsil eder. Tahsil edilen komisyon tutarının %1,5’i gelir olarak KGF'ye bırakılır. Yapılandırma durumunda yararlanıcılardan, kefalet bakiyesi üzerinden %1 oranında bankalar aracılığıyla peşin olarak komisyon tahsil edilir, bu tutarın %3’ü gelir olarak KGF'ye bırakılır.

Başvuru Koşulları

Genel Kriterler

- Yararlanıcıların Türkiye Cumhuriyeti Kanunlarına göre kurulmuş ve yurtiçinde veya Türkiye’deki Serbest Bölgelerde faaliyet gösteren KOBİ tanımını haiz yurtiçinde faaliyet gösteren gerçek ve tüzel kişi işletmelerden biri olması şartı aranır.

- Yararlanıcıların Türkiye Cumhuriyeti Kanunlarına göre kurulmuş ve yurtiçinde veya Türkiye’deki Serbest Bölgelerde faaliyet gösteren KOBİ tanımını haiz yurtiçinde faaliyet gösteren gerçek ve tüzel kişi işletmelerden biri olması şartı aranır.

- Yararlanıcı ile yararlanıcı ve/veya ortaklarının ayrı ayrı ya da birlikte % 25 ve üzeri hisse ile ortak olduğu şirketlerden, krediye başvuru sırasında iflas, fesih, iflas erteleme ve konkordato kararı olmaması koşulu aranır. Bu koşul bankanın kayıtlarından anlaşılamadığı takdirde yararlanıcıdan alınan yazılı beyan ile tamamlanır.

- Yararlanıcının, kredi kullandırım sırasında en çok 90 gün öncesine kadar bir tarihte alınmış yazı ile belgelendirilecek şekilde, 21/07/1953 tarih ve 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 22/A maddesi kapsamında Vergi Dairesine ve 31/05/2006 tarih ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 90. maddesinin altıncı fıkrası kapsamında Sosyal Güvenlik Kurumu’na vadesi geçmiş borçlarının olmaması, bu kapsamda borç bulunması halinde yeniden yapılandırılması ve yapılandırmanın bozulmamış olması, aksi takdirde bu borcun kredinin % 20’sini aşmaması şartıyla KGF kefaleti ile sağlanan krediden öncelikli olarak bu borçların ödenmesi koşulu aranır. Kredi kullanımından 90 gün öncesine kadar ilgili kurumlardan alınan belgeler geçerlidir.

- Yararlanıcının Sosyal Güvenlik Kurumuna ve/veya Vergi Dairesine vadesi geçmiş borcunun bulunması halinde, Hazine desteği ile kefalet sağlanan krediden öncelikli olarak borcun kredinin % 20’sini aşmaması şartıyla ödenmesi bankanın sorumluluğundadır. Sosyal Güvenlik Kurumu ve Vergi Dairelerinden alınan ve borcun ödendiğini tevsik eden belge kredi kullanımını takip eden 30 iş günü içerisinde KOBİT sistemine ekler. Ödenmemesi halinde KGF’nin kefalet sorumluluğu ortadan kalkar.

- Yararlanıcının bankaya başvuru tarihinde elde edilebilen son Risk Merkezi verilerine göre Bankalarca Kredilerin ve Diğer Alacakların Niteliklerinin Belirlenmesi ve Bunlar İçin Ayrılacak Karşılıklara İlişkin Usul ve Esaslar Hakkında Yönetmelik uyarınca donuk alacak olarak sınıflandırılmamış olması ve 24/12/2013 tarihli ve 28861 sayılı Resmî Gazete’de yayımlanan Finansal Kiralama, Faktoring ve Finansman Şirketlerinin Muhasebe Uygulamaları ile Finansal Tabloları Hakkında Yönetmelik hükümleri uyarınca “Tasfiye Olunacak Alacaklar ile Zarar Niteliğindeki Alacaklar” hesabında izlenen alacaklar niteliğinde olmaması.

İşbu Protokol kapsamında yararlanıcılara yapılacak olan kredi tahsisinde KGF'ye önceki dönemlere ilişkin ödenmemiş komisyon borcunun bulunmaması şartı aranır.